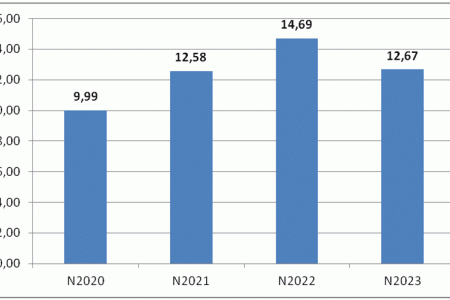

Bức tranh lợi nhuận ngân hàng đang dần lộ sáng khi các ngân hàng rầm rộ công bố báo cáo tài chính quý IV/2023. Theo đó, mảng tín dụng vẫn chiếm phần lớn thu nhập của các nhà băng trong năm 2023, song động lực tăng trưởng chủ yếu đến từ mảng phi tín dụng, đặc biệt là hoạt động mua bán chứng khoán kinh doanh, ngoại hối, dịch vụ.

Theo báo cáo tài chính hợp nhất của Ngân hàng BIDV, năm 2023, thu nhập lãi thuần chỉ tăng 0,3%. Động lực tăng trưởng chính của ngân hàng này chủ yếu đến từ hoạt động kinh doanh ngoài lãi. Trong đó, đáng chú ý nhất là lãi thuần từ hoạt động mua bán chứng khoán kinh doanh và chứng khoán đầu tư tăng 14 lần. Các hoạt động kinh doanh ngoài lãi khác cũng tăng trưởng tốt, lãi thuần từ kinh doanh ngoại hối tăng 50%, từ dịch vụ tăng 16,3%.

Với Vietcombank, thu nhập lãi thuần cũng chỉ tăng 0,7%, điểm sáng nhất là lãi thuần từ hoạt động mua bán chứng khoán kinh doanh tăng tới 208%. Tương tự, tại VietinBank, thu nhập lãi thuần chỉ tăng 11%, trong khi lãi thuần từ mua bán chứng khoán kinh doanh tăng 360%, lãi thuần từ kinh doanh ngoại hối tăng 19%, từ dịch vụ tăng 22%.

Tại khối ngân hàng TMCP tư nhân, chứng khoán kinh doanh cũng là điểm sáng trong năm 2023. Lãi thuần từ hoạt động mua bán chứng khoán kinh doanh và đầu tư của OCB tăng gần 200%, tại HDBank tăng 267%, tại VPBank tăng 355%...

Đã có 28 ngân hàng công bố kết quả kinh doanh năm 2023. Theo đó, có tổng cộng 12 ngân hàng tăng trưởng lợi nhuận âm (trong đó 1 ngân hàng lỗ) và 16 ngân hàng ghi nhận lợi nhuận tăng trưởng dương. Một số ngân hàng ghi nhận lợi nhuận tăng trưởng cao là Saigonbank, VietBank, NamABank, LPBank, Sacombank, HDBank, ACB, VietinBank, BIDV… Các ngân hàng có lợi nhuận giảm mạnh là NCB, BVBank, VPBank, PGBank, ABBank, Eximbank, TPBank…

Trong bối cảnh nền kinh tế còn khó khăn, nhiều ngân hàng đặt chỉ tiêu kinh doanh thận trọng cho năm 2024. Chẳng hạn, Vietcombank đặt chỉ tiêu lợi nhuận tăng trưởng 10%, MB đặt mục tiêu lợi nhuận tăng 14%...

Ông Trương Quang Bình, Phó giám đốc Nghiên cứu Khối Khách hàng tổ chức, Công ty TNHH Chứng khoán Yuanta Việt Nam cho rằng, sự “trỗi dậy” của cổ phiếu nhóm này có thể do định giá đã đi vào vùng hấp dẫn.

Nhiều chuyên gia nhận định, lãi lớn của ngân hàng từ lãi ngoài do kinh doanh chứng khoán, ngoại hối, dịch vụ là lãi không bền vững, không thể hiện đúng bản chất sự phát triển của ngân hàng, cũng chưa phải là hướng đi đúng, thực chất của ngân hàng. Bởi trên thế giới, thị trường chứng khoán và nhà băng có những ranh giới nhất định trong kinh doanh. Nhà băng và thị trường chứng khoán cùng một lúc có vấn đề thì sẽ làm ảnh hưởng nghiêm trọng tới nền kinh tế.

Theo kết quả điều tra xu hướng kinh doanh quý I/2024 do Vụ Dự báo Thống kê, Ngân hàng Nhà nước thực hiện, đa phần các tổ chức tín dụng nhận định, lợi nhuận trước thuế năm 2024 phục hồi chậm hơn so với tình hình kinh doanh.

Mặc dù vậy, giới chuyên gia phân tích cho rằng, kết quả kém khả quan trong năm 2023 tạo ra một nền so sánh thấp cho tăng trưởng năm 2024. Do đó, tăng trưởng lợi nhuận ngân hàng năm 2024 sẽ khá khả quan. Tuy nhiên, bức tranh lợi nhuận ngân hàng sẽ phân hóa mạnh, nhóm ngân hàng có tỷ lệ bao phủ nợ xấu cao, chất lượng tài sản tốt sẽ tiếp tục giữ vững phong độ, trong khi một số ngân hàng nhỏ tiếp tục giảm tốc, thậm chí tăng trưởng âm.

Các chuyên gia phân tích của Công ty Chứng khoán Shinhan Việt Nam (SSV) cho rằng, nền kinh tế có nhiều tín hiệu đảo chiều sẽ hỗ trợ ngành ngân hàng trong năm 2024. SSV kỳ vọng, mức tăng trưởng tín dụng của toàn nền kinh tế Việt Nam vào khoảng 13-14%, lãi suất cho vay bình quân vẫn ở mức cao, lợi nhuận trước thuế của nhóm ngân hàng được dự báo tăng khoảng 17% cho cả năm 2024.

Trong khi đó, theo báo cáo của SSI Research, tăng trưởng lợi nhuận trước thuế năm 2024 của các ngân hàng thuộc phạm vi nghiên cứu của SSI dự kiến đạt 15,4%, tốt hơn đáng kể so với kết quả năm 2023.

Thách thức lớn nhất của lợi nhuận ngân hàng năm 2024 vẫn là nợ xấu và cầu tín dụng thấp. Năm 2023, nhiều ngân hàng có lãi nhờ giảm trích lập dự phòng lợi nhuận. Tuy nhiên, nếu kết quả kinh doanh không tăng, trong khi nợ xấu tăng lên, quỹ dự phòng rủi ro sẽ bị bào mòn, thu hẹp dư địa tăng trưởng lợi nhuận của các nhà băng.

Xuân Hải (t/h)